Tekrarlayan Bir Gelir Şirketine Nasıl Değer Verilir

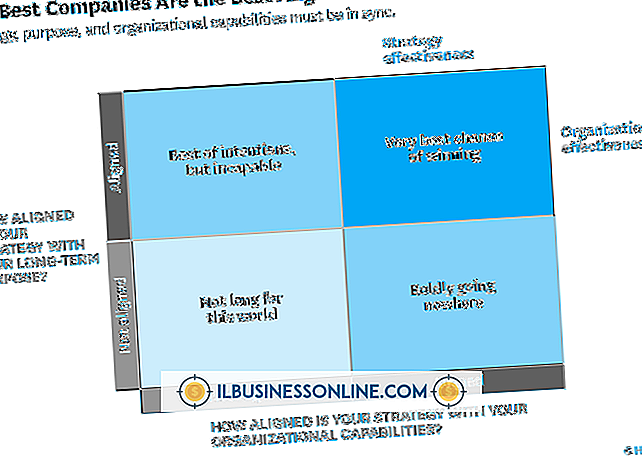

Hisse senetlerinin değerlemesi üç genel yaklaşım kullanılarak yapılır: varlık temelli, gelir temelli veya piyasa temelli bir yaklaşım. Bir şirketin gelir tablosunun, sürekli yinelenen gelirleri kaydetme gibi spesifik özellikleri, değerin nihai bir mutabakatı gerçekleştirilirken üç yaklaşımdan hangisine en büyük alaka düzeyinin atandığını etkileyebilir. Ancak yine de üç yaklaşımı da gerçekleştirmelisiniz. Tekrarlayan gelirleri kaydeden bir şirket - genellikle aynı kaynaktan geleceğe devam etmesi beklenen mevcut gelirler - gelirde bir miktar göreceli istikrar seviyesi oluşturur. Bu, gelir yaklaşımını başlamak için daha zorlayıcı bir yaklaşım haline getirir.

Nakit Akışının Kapitalizasyonu

En yaygın iki gelir yaklaşımı metodolojisi, iskonto edilmiş nakit akışı veya DCF, yöntem ve nakit akışı yönteminin aktifleştirilmesidir. Her iki yaklaşım da bir şirketin gelecekteki serbest nakit akışlarının bugünkü değerini hesaplar. DCF yöntemi, bir şirketin büyümesinin biraz değişken olması beklendiğinde kullanılır. İkinci yöntem, istikrarlı nakit akışına sahip şirketler için geçerlidir, çünkü değerleme modelinin kurulduğu ana varsayımlardan biri olarak istikrarlı bir büyüme içermektedir. Gelir elde eden gelirlerin sağladığı istikrar nedeniyle, sürekli geliri olan bir şirketin nakit akışı yönteminin kapitalizasyonu kullanılarak değer kazanması daha muhtemeldir.

Büyük Harf Hesaplama

Büyük harf yapmak, gelir akışını değere dönüştürmek demektir; yüzde olarak ifade edilen bir büyük harf oranı kullanılarak yapılır. Özel şirketler için bu oran tipik olarak yüzde 10 ila 30'dur. Bir gelir akışı geliştirildikten sonra, pay olarak kullanılır ve büyük harf kullanımı payda olarak kullanılır. Dolar olarak ifade edilen gelir, kapitalizasyon oranına bölünür. Büyük harf oranı yüzde oranı olduğu için büyük harf oranına bölünmesi çarpan etkisi yaratır. Örneğin, 10 dolar bölü yüzde 10 bölü 100 dolar.

Tekrarlayan Gelirler

Konuyla ilişkili şirketin tekrarlayan gelirlerinin niteliğini, bunlarla ilişkili zaman dilimi ve onların bozulma riski dahil olmak üzere anlayın. Uzun vadeli sözleşmeler tarafından üretilip üretilmediğini veya daha az resmi olan güçlü müşteri ilişkilerinden elde edilip edilmediğini belirleyin. Yinelenen gelirler, hem serbest nakit akış tahmininde hem de kapitalizasyon oranında muhasebeleştirilmelidir. Aktifleştirme oranı, finansal olarak güvenli müşterilerle yapılan uzun vadeli sözleşmelerden kaynaklanan daha düşük göreceli bir riski yansıtarak daha düşük olabilir. Tekrar eden gelirler risk altındaysa veya kısmen risk altındaysa, kapitalizasyon oranı bu belirsizliği yansıtmalıdır. Serbest nakit akış tahmini, gelirlerin yüzdesi olarak hesaplanan çeşitli bileşenleri ile yansıtılmalıdır.

Sermayelendirme oranı

Herhangi bir güvenliğin değeri kavramı, nakit akışlarına ve bu nakit akışlarıyla ilişkili riske dayalı olarak özetlenebilir. Kapitalizasyon oranı risk ve büyümeye dayanır ve iskonto oranına eksi uzun vadeli büyümeye eşittir. Uzun vadeli büyüme, muhafazakar ve uzun vadeli enflasyon tahminlerine dayanarak tahmin edilmelidir. İskonto oranı, düzeltilmiş sermaye varlık fiyatlandırma modeli veya geçmiş hisse senetleri iadelerine dayanarak adi hisse senetleri için indirim oranı oluşturan CAPM kullanılarak hesaplanır. Bu genel iskonto oranı, şirketin iskonto oranına basit yukarı veya aşağı ayarlamalar yaparak yapılan spesifik risk-getiri profilini yansıtacak şekilde ayarlanır. Örneğin, şirketin gelir kaynaklarının nispi istikrarı, iskonto oranında bir düşüşe neden olabilir. CAPM modelinin faydalı olması için oldukça karmaşık veya kantitatif olması gerekmez. Ancak, şirketi etkileyen niteliksel ve niceliksel risk faktörlerine dayanmalıdır.

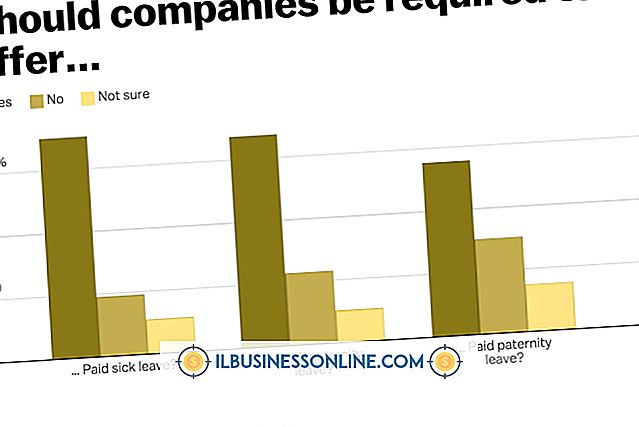

Piyasa yaklaşımı

Piyasa yaklaşımı - özellikle, kılavuz işlem yöntemi - yinelenen gelirli şirketlere değer verirken de yararlı olabilir. İş tanımı, büyüklüğü ve karlılığı açısından değer verilen şirkete benzeyen şirketleri içeren yeterli sayıda işlem bulabilirseniz, söz konusu şirkete başvurmak için birden fazla gelire ortalama bir anlaşma fiyatı alabilirsiniz. Söz konusu şirket istikrarlı ve tekrar eden gelirler kaydederse, gelire katlanmaya odaklanmanın istatistiksel geçerliliğini de ekler. Piyasa yaklaşımı kullanılarak elde edilen ima edilen değeri gelir yaklaşımı ile elde edilen değer ile karşılaştırın. Sonuçlar nispeten yakınsa, nihai değerinize daha fazla güvenebilirsiniz.