Federal Gelir Vergisi İflas Kanunu

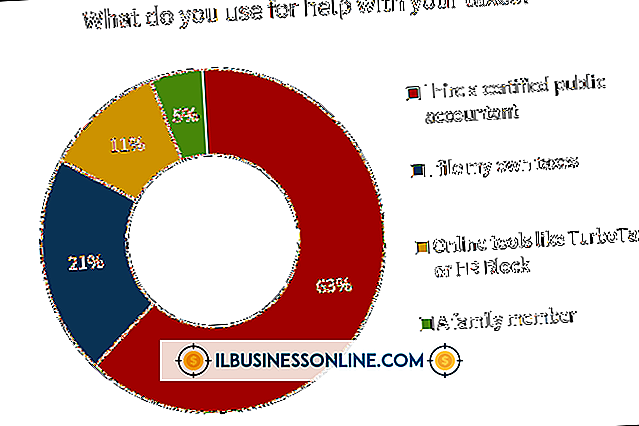

Gelir vergileri ve iflas yaygın ancak tuhaf arkadaşlardır. İç Gelir Servisi (IRS) daha kullanıcı dostu hale geldikçe, bireyler ve işletme sahipleri nihayetinde ödenmesi gereken vergi ödemeleri veya affedilmeleri konusunda biraz esnekliğe sahiptir. Bununla birlikte, insanlar bu ilişkiye aşina olmalı ve geçerli yasaları öğrenmelidir. Nakit maksimize etmek ve stresi minimize etmek gerekir.

Gelir vergisi

Tahliye için dikkate alınabilecek tek vergi (eleme) gelir vergisidir. Sadece işletmeler, işletmeler değil, gelir vergisi affetmesi için fırsat var. Bununla birlikte, tamamen mülkiyeti olan küçük işletmeler, tüm gelirler gelir vergisi amaçları için bireysel tazminat olarak kaydedilmiştir, genellikle bir Bölüm 7 iflasında elemeye hak kazanırlar. Bu nedenle, vergi mükellefi hak kazanırsa, ödenmesi gereken gelir vergisinin bir kısmı veya tamamı ortadan kaldırılabilir.

Bölüm 7 Versus Bölüm 13

Kısım 7 (tasfiye) iflasının bir parçası olarak gelir vergilerini tahliye etme kabiliyeti olsa da, Bölüm 13 (ücret kazanan) dilekçesi ile vergilerin ortadan kaldırılması için bir hüküm yoktur. Dilekçeye üç ila beş yıllık bir süre içinde alacaklılara azaltılmış bir miktar ödeme yapma imkânı sağlayan Bölüm 13, tüm gelir vergilerinin iflas süresi boyunca tam olarak ödenmesini (indirim veya yüzde değil) gerektirir.

7. Bölüm İflasında Tahliyeye Hak Kazanan Vergiler

İflas başvurusunda bulunmadan üç yıl önce ödenecek olan gelir vergileri deşarj edilebilir. Bir iflas başvurusundan hemen önceki üç yıl içinde yapılan veya iade edilmesi gereken bireysel iadeler için uygulanan vergiler deşarj edilemez. Tahliye edilmeyen gelir vergileri ayrıca, geç teslim edilen ve iflas başvurusunun yapıldığı iki yıl içinde verilen iadelere uygulanan vergileri de içerir. İadelerinde dolandırıcılık yapılmadığından şüphelenilen vergi mükelleflerini, tahsil edilemeyen gelir vergileri listesine ekleyin. Bununla birlikte, diğer gelir vergisi yükümlülükleri tahliye edilebilir olmalıdır. Boşalmaya ilişkin nihai varsayımlarda bulunmadan önce daima deneyimli bir vergi danışmanına danışın. Ancak, işletmeler vergi mağfiretine hak kazanmamaktadır.

Gelir Vergisi Borcu

Gelir vergisi iflas kanunları, haciz verildikten ve kaydedildikten sonra tahliye yükümlülüklerini yasaklar. IRS'nin emlak ve şahsi veya ticari mülkiyete karşı borçlandırdığı vadesi geçmiş vergiler, teminatlı borçlar haline gelir. Düzgün bir şekilde güvenliği almış olan alacaklıların borçlarını almak için ödeme alması veya fiziksel olarak güvenliği elinde bulundurması gerekir. IRS, vergi mükelleflerinin vergi ödemeleri için mülkiyetine karşı geçerli bir haciz ibraz ederse, bu gelir vergileri deşarj edilemez.

Yetkili Tavsiye Gerekli

Birçok iflas basit ve nispeten basit olsa da, gelir vergileri bir bileşen olduğunda, bireysel ve ticari davalar kolayca karmaşık hale gelebilir. Örneğin, bir işletme tarafından toplanan diğer bordro vergileri, örneğin iflasta hiçbir zaman tahsil edilemez. Ancak, tüm mal sahiplerinin tazminat olarak dağıtıldığı tek mülk sahibi veya C şirketi olan küçük işletmelerle ilgili sorular ortaya çıkmaktadır. En önemli kural, muhasebeciler, avukatlar veya diğer kalifiye profesyoneller gibi vergi danışmanlarından doğru ve doğru tavsiyelerde bulunmaktır. Mümkün olduğunda, iflas başvurusunda bulunmadan önce bir veya daha fazla uzmana danışın. Doğru planlama ve bilgi, iflas durumunda gelir vergisi tuzaklarından kaçınmaya yardımcı olabilir.