Eşitlik Yöntemi Vs. ABD'de IAS

ABD'de genel kabul görmüş muhasebe ilkeleri uyarınca, bir yatırımcının özsermaye yöntemini kullanmak için yatırımcı üzerindeki etkisini önemli ancak kontrol etmemesi gerekir. GAAP, yatırımcının yatırımcının oy paylarının yüzde 20 ila yüzde 50'sine sahip olması durumunda önemli bir etkiye sahip olsa da, diğer kriterler geçerli olabilir. Uluslararası Muhasebe Standartları Kurulu, özkaynak yöntemine ilişkin olarak GAAP standartlarına benzer kurallara sahiptir, ancak bazı farklılıklar vardır. ABD ve uluslararası muhasebe kuruluşları, farklılıkları ortadan kaldıracak olan nihai standartların yakınsaması için çalışıyor.

Eşitlik Yöntemi

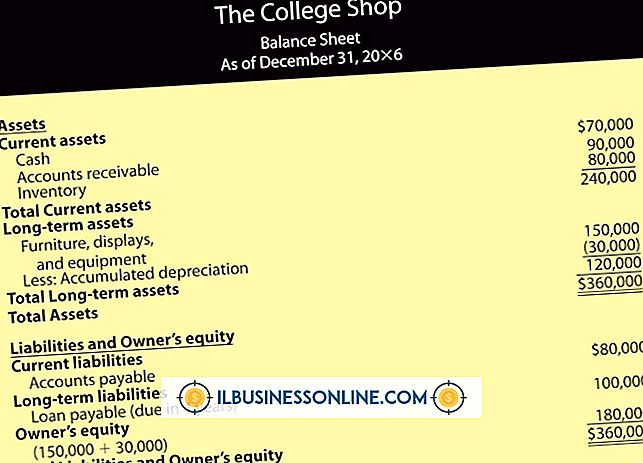

Özkaynak yöntemini kullanan bir yatırımcı, ilk hisse satın alımını güncel olmayan bir varlık olarak kaydeder. Yatırımcı, yatırım geliri ve zararlarını gelir tablosuna kaydeder ve yatırımın bilanço değerini buna göre ayarlar. Yatırımcı temettüleri sermaye iadesidir ve yatırımın defter değerini düşürür. Yatırımcı, hisse senedi alım fiyatının fazlasını yatırımcının defter değeri üzerinden itfa etmelidir.

Fark 1: Adil Piyasa Değeri

Hisse senedi yöntemine olan adil piyasa değeri seçeneği, yatırımcının mevcut FMV'sine (yatırımını satabileceği fiyata dayalı olarak) yatırımının defter değerini ayarlamasına olanak tanır. GAAP’da yatırımcı, FMV’in gelir ve varlığa olan değişikliklerini kaydeder. FMV opsiyonu ile, yatırımcı temettü gelir olarak değerlendirir, yatırım geliri elde etmez ve defter değerinin üzerindeki fazla fiyatı amorti etmez. GAAP uyarınca, bir yatırımcı bir yatırım için geri dönüşümsüz olarak FMV seçeneğini seçebilir. IAS kapsamında, yatırımcılar, bilançoda taşıdığı “diğer kapsamlı gelire” değerinde değişiklik yaparlar. Ayrıca, IAS kapsamında, risk sermayesi kuruluşları, birim güvenleri ve yatırım fonları dahil, yalnızca belirli yatırımcılar FMV seçeneğini seçebilir.

Fark 2: Potansiyel Oy Hakları

Yüzde 20 ila yüzde 50 oy oranına sahip olan yatırımcılar özkaynak yöntemini kullanmaktadır. GAAP, dönüştürülebilir menkul kıymetlerin, varantların ve hisse senedi opsiyonlarının kullanımında bulunanlar gibi potansiyel oy hakkını dikkate almaz. IAS yaklaşımı, oy hakkı veren menkul kıymetlerin şu anda kullanılabilir durumda olması durumunda, potansiyel oy haklarını sahiplik yüzdesinde saymaktır.

Fark 3: Muhasebe Politikaları

GAAP kapsamında, yatırımcının ve yatırımcının, yatırımcının GAAP'ı gözlemlediği sürece tek tip muhasebe politikaları kullanması gerekmez. IAS, benzer olaylar ve işlemler için tek tip muhasebe politikaları gerektirir. GAAP muhasebe politikaları, yatırımcının kalıcı bir şekilde zarar gördüğüne karar verirse yatırımcının yatırımın defter değerini not almasına izin verir. IAS'nin yerine getirilmesi gereken belirli bozulma testleri vardır, ancak testler hem geçici hem de kalıcı bozulma için geçerlidir.

Fark 4: Kazanç ve Kayıp Tanıma

GAAP kapsamındaki bir yatırımcı, satın alma tarihindeki defter fiyatının üzerindeki hisse fiyatının fazlalığını tanıyamaz. Bahsedildiği üzere, yatırımcının kazancı yıllar içinde itfa etmesi gerekir. Defter değeri yatırımcının varlıkları eksi borçlarıdır. IAS kapsamında, yatırımcı kazancı cari gelir olarak kabul eder. GAAP yatırımcının, yatırımcının kârlılığa geri döndüğünden emin göründüğü anda, defter değerinin üzerinde bir zararı olduğunu kabul eder. IAS kapsamında, yatırımın defter değerini aşan zararları tanıyamazsınız ve kârlılığa dönüşü dikkate almaz.

Fark 5: Etki Kaybı

Zaman içinde, yatırımcı bir yatırımcıyla etkisini kaybedebilir ve artık özkaynak yöntemine hak kazanamaz. Örneğin, yatırımcı hisselerinin bir kısmını satabilir veya yatırımcı oy haklarından vazgeçmek için yatırımcıyı koaksiye edebilir. GAAP uyarınca, yatırımcı kalan yatırımını, değer kaybının tespit edildiği tarihte kayıtlı değerine değer verir. IAS kapsamında, kalan yatırım değerini gerçeğe uygun değerden yeniden değerlemeli ve değişen miktar için gelir tablosunda bir kazanç veya kayıp elde etmelisiniz.