Girişimciye Vergilendirmenin Dezavantajları

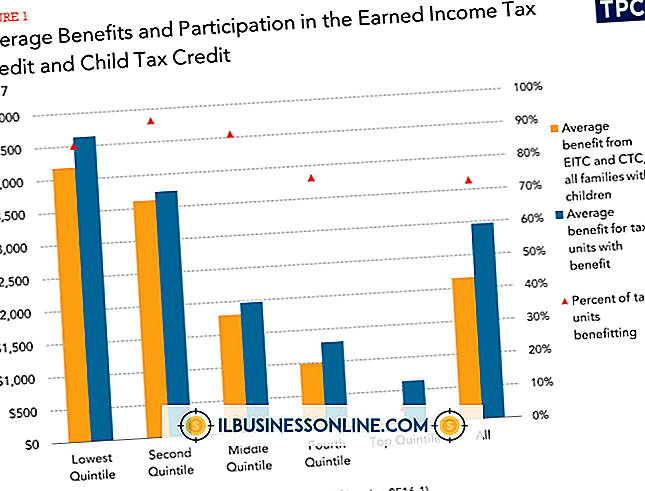

Girişimci olmanın birçok vergi etkisi var. Vergiler girişimciye dezavantajlıdır, çünkü vergiler toplam net kârınızı düşürür. Yeni işyerinizin vergilendirilmesini etkileyen faktörler, açtığınız iş türünü, sahip olduğunuz çalışan sayısını, iş yerinizi ve elde ettiğiniz gelir miktarını içerir. Bir girişimci olarak vergi yükümlülüğünüzü en aza indirmek için, farklı türlerde işletme sahipliğini göz önünde bulundurmalısınız.

Tek Mülkiyet

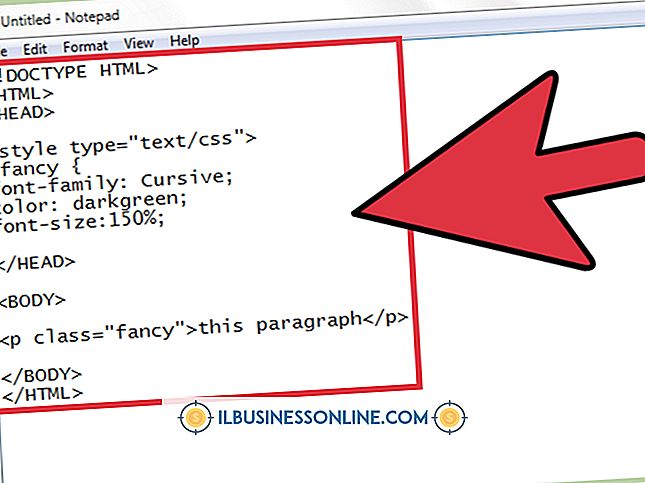

Tek sahiplik, girişimci olarak bir işletme kurmanın en ucuz ve en kolay yoludur. Tek mülk sahibi olarak, işletmenizin ödeyeceği vergiler netleşir, çünkü bir kişi ve işletme arasında yasal bir ayrım yoktur. Başka bir deyişle, tek mal sahibi olarak vergi ve yasal yükümlülükleriniz aynıdır. Tek mal sahipleri vergileri standart bir Form 1040'a kaydeder ve kişisel ve işletme vergilerini birleştirir. Tek mal sahiplerinin herhangi bir özel vergi statüsüne sahip olmadıkları için, bu tür işletme mülkiyeti, işletmenin kişisel gelirinden elde ettiği karları dikkate alır.

Ortaklıklar

Ortaklık, iki veya daha fazla taraf arasındaki anlaşmanın oluşturduğu bir iş türüdür. Ortaklık üyeleri, şirket tarafından yapılan borçlardan kişisel olarak sorumludurlar. Bu nedenle ortaklıklar, ortakların her birine önemli miktarda sorumluluk yükler, çünkü bir ortak diğer ortakları finansal olarak tehlikeye atabilir. Ortaklıklar tipik olarak ortaklara mülkiyet paylarına göre vergi veren doğrudan vergilendirmeye sahiptir. Başka bir deyişle, her bir ortak, doğrudan ortaklıktan aldığı gelir payı üzerinden vergi öder. Yine IRS, ortakların ortak gelirleri üzerinden vergi ödemelerini gerektirir.

Limited Şirketler

Federal vergi kanunu uyarınca, IRS bir limited şirket olarak bir şirket olarak aynı şeyi düşünmez, çünkü bu tür bir işletme mülkü hisse senetleri ihraç edemez. Ancak LLC'ler, şirket sahipleri için sınırlı sorumluluk statüsü sunar. IRS bir LLC'yi bir işletme olarak tanımıyor. Bu nedenle, bir LLC’nin sahibi olarak, LLC’nin kazandığı gelirle ilgili vergileri 1040’ınızdaki kişisel gelir olarak ödeyeceksiniz.

tüzel

Kurumların diğer işletme sahipliği biçimlerinden farklı vergi seçenekleri vardır. Bir şirket ile, IRS iş sahiplerini işyerinden ayrı bir tüzel kişilik olarak görür. Kurum sahipleri yalnızca maaş ve temettü olarak ödenen kurum kazançlarından vergi öderler. Ayrı bir işletme olarak kurum, mevcut kurumlar vergisi oranlarında kar üzerinden vergi öder. Bu, bir tür çifte vergilendirmeyle sonuçlanır, çünkü şirketler orijinal karlar üzerinden vergi öderler ve sonra mal sahipleri, kurum tarafından ödenen maaşlar ve kar payları için kişisel vergiler öderler.