Yüksek Vergi Oranları İşletme Kararlarını Nasıl Etkiler?

Hükümetler, gelir elde etmekten iş kararlarını yönlendirmeye kadar sayısız hedeflere ulaşmak için vergi politikasını belirledi. İşletme liderleri için vergiler, gelir elde etmede bir diğer maliyeti temsil etmektedir. Belirli bir faaliyetten vazgeçmek isteyen mevzuatlar, işletmeleri daha az çekici kılmak için ek vergiler alabilir; Öte yandan, şirketlerin yenilenebilir enerji gibi gelişmekte olan bir alana girmelerine yardımcı olmak için, örneğin, hükümet özel harcamaları sübvanse etmek için vergi indirimleri ve krediler sunabilir.

Fiyatlar üzerinde daha fazlası

Vergi planlayıcıları, her bir yeni doların vergilendirileceği oran olan işletmenin marjinal oranı üzerinden ek maliyetler veya tasarruflar hesaplar. Örneğin, yüzde 40 vergi parantezindeki bir işletme, her bir ilave doların 40 sentini vergilere harcayacaktır. Sıklıkla görüşülen diğer vergi oranı planlayıcıları türü, vergilere harcanan vergiye tabi gelirin yüzdesi olan etkili vergi oranıdır. Örneğin, vergi öncesi 1 milyon dolar net gelir elde eden ve 250.000 dolar vergi gideri olan bir marjinal orandan bağımsız olarak yüzde 25 efektif vergi oranına sahip.

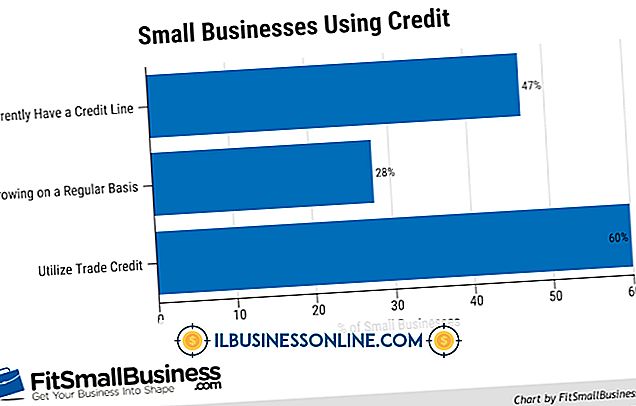

Sermaye dağılımı

Kar amacı gütmeyen işletmeler, paralarının geri dönüşünü sağlamak için var. Bir işletme aynı anda iki para kazanma girişimi ile başa çıkmak için yeterli sermayeye sahip olmadığı ve hangisinin devam edeceğine karar vermesi gerektiğinde, yöneticiler her girişimin sunduğu karşılaştırmalı getirileri inceler. İadelerin karşılaştırılması, her bir faaliyetin vergi muamelesine bağlı olan vergi sonrası nakit akışının hesaplanmasını gerektirir. Eğer vergi oranları tahtanın genelinde artarsa, vergiye tabi herhangi bir faaliyetin sunduğu getiriyi azaltır. Benzer şekilde vergilendirilmiş faaliyetler için, daha iyi getiri sağlayan bir artış değişmeyecektir. Ancak, vergi indirimleri veya kredileri sunan bir faaliyet, daha yüksek vergi oranlarını ayarladıktan sonra daha cazip bir yatırım olduğunu kanıtlayabilir.

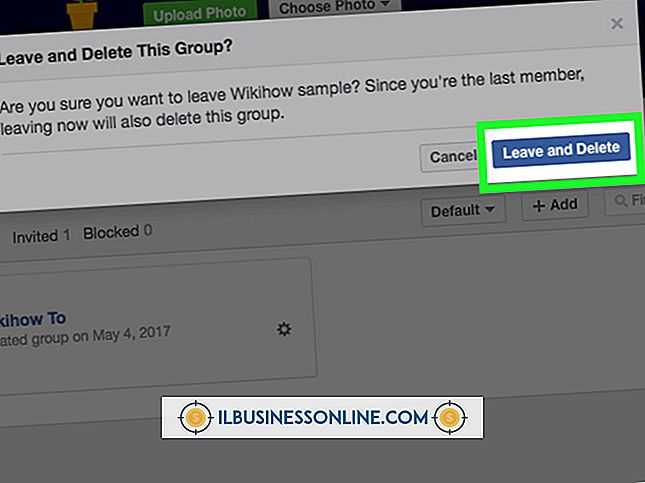

Coğrafi Kararlar

Daha yüksek vergi oranları, küçük işletmelerin dükkan açtıkları veya dahil ettikleri yerleri de etkileyebilir. Örneğin, işini nerede bulacağına karar veren bir kişi en düşük kiracıya sahip bir yer bulmaya çalışabilir, ancak potansiyel yerler için geçerli olan yerel vergi oranları arasında bir fark olduğunda, daha yüksek vergi oranına atfedilen ek vergiler ile birlikte göz önünde bulundurulmalıdır. kiralık. Küçük işletmelerin çoğu için yerel vergiler, mal sahibinin yaşadığı yerlerde çalışmanın kaçınılmaz maliyetleridir; ancak, mal sahibi sınırın yakınında veya genişlerken olduğu gibi vergi bölgeleri arasında seçim yapabilirse, daha yüksek vergi oranları nihai kararı etkileyebilir.

İşlemleri Durdurmak

Vergiler genellikle, vergi mükellefinin ödeme kabiliyetine sahip olduğu durumlarda hükümetlerin vergi ödemesi gerektiği genel ilkesine uygun olarak, bir işletmenin net gelirinin bir yüzdesi olarak alınmaktadır. Mülkiyet vergileri gibi bazı vergiler, ödeme yeteneği gözetilmeksizin bir varlığın değeri üzerinden hesaplanır. İnce marjlarla faaliyet gösteren işletmeler için, daha yüksek gelir vergisi oranları sadece bu marjları daha zayıf hale getirecektir; Bununla birlikte, değere dayalı vergilerdeki artış potansiyel olarak karlı bir işi sürdürülemez hale getirebilir. Örneğin, emlak vergisi oranlarındaki artış bir çiftliğin zar zor kârlı olmaktan çıkıp kanama parasına gitmesine neden olabilir.