S Şirketi İçin Nakit Bazlı Dosyalama Sınırı

İç Gelir Servisi, S şirketlerinin vergilerini tahakkuk veya nakit bazda dosyalamalarını sağlar - bazı durumlarda hibrit ve diğer özel yöntemlere izin verilir. Bununla birlikte, S kurumunuz için ajans, şirketin belirli şartlar olması halinde, S şirketinin 1120S Formunda (S kurum bilgilendirme vergisi beyannamesi) gelir ve giderlerini raporlama kabiliyetini sınırlayabilir. Bu sınırlar geçerliyse, tahakkuk yöntemini kullanmanız gerekir.

Nakit Baz Vs. Tahakkuk esası

İadelerin nakit bazında doldurulması, yalnızca işletmenin fiili olarak topladığı gelirleri gelir olarak rapor edeceğiniz anlamına gelir; tahakkuk yöntemi, kazanılan tüm geliri müşterilerinizden ödeme alıp almadığınıza bakılmaksızın gelir olarak değerlendirir. Öte yandan, işletme gideri, nakit bazında yöntem kullanılırken ödendiğinde kesilebilir. Tahakkuk esasına göre S şirketleri, gelecek vergi yılında ödenmiş olsalar bile, meydana gelen yıldaki harcamaları rapor ederler.

Genel Nakit Bazlı Metot Sınırları

Eğer S şirketiniz satış yapmak için ürün üretiyorsa veya mal satın alıyorsa, “nitelikli mükellef” veya “nitelikli küçük işletme vergi mükellefi” olmadıkça envanter tutması durumunda nakit temeli yöntemine izin verilmez. Tamamlanma yüzdesi yöntemi kapsamında raporlanması gereken uzun vadeli sözleşmeler için yöntem. İşiniz bir vergi barınağıysa - yani S şirketinin önemli bir amacı vergileri önlemek veya kaçınmaktır - nakit bazında raporlama mevcut değildir.

“Nitelikli Mükellef” Testi

Nitelikli bir vergi mükellefi olarak kabul edilmek için, S şirketinin brüt makbuz testini yerine getirmesi gerekir. Bu testi karşılamak, her vergi yılında yıllık 17.09.1998 veya sonrasında sona eren ilk yıldan başlayarak 1 milyon dolar veya daha az olan ortalama brüt gelirleri gerektirir. Ortalama brüt makbuzlar bir vergi yılı brüt makbuzlarına artı önceki iki yılın brüt makbuzlarına üçe bölünür. Örneğin, 2012’yi değerlendiriyorsanız, brüt makbuzları 2010, 2011 ve 2012’de ekleyeceksiniz ve ardından ortalamayı elde etmek için üçe bölün. Bu ortalama 1 milyon doları aşmıyorsa, 2012 vergi yılı testi karşılar. Her yıl yapılan test karşılandığında, nakit yöntemle 1120S Formunu doldurmanıza izin verilir.

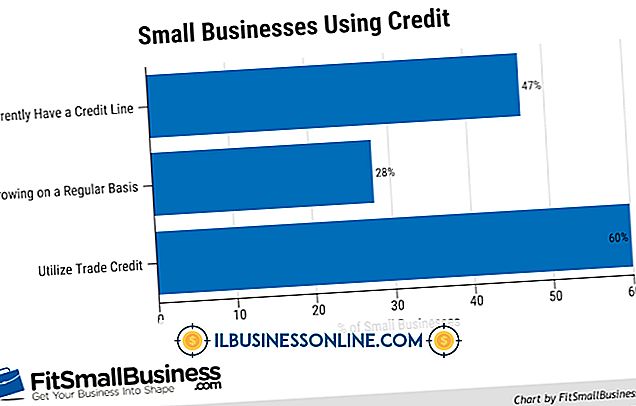

“Nitelikli Küçük İşletmeler Mükellefleri” Testi

Nitelikli küçük işletme vergi mükellefi testi, S kurumunun bilgi getirisini nakit bazda - uygun nitelikteki vergi mükellefi testini yerine getirip getirmediğinize bakılmaksızın - uygun olup olmadığına karar vermenin alternatif bir yoludur. Her yıl yıllık ortalama brüt gelir 10 milyon dolar veya daha azsa, bu testi yerine getirirsiniz. Ortalama brüt makbuzlar, nitelikli vergi mükellefleri testi ile aynı şekilde hesaplanır, ancak 1998’e geri dönmek yerine, 31 Aralık 2000’de veya sonrasında sona eren ilk vergi yılı ile başlarsınız.

S Şirket Ortakları Üzerindeki Etkisi

Bir S şirketi hissedarı olarak, ticari kazançlar vergisini ödemekle sorumlusunuz. Eğer işletme nakit temeli yöntemini kullanıyorsa, aldığınız K-1 Takvimi, şirketin gelirinden, kaybından, kesintilerinden ve kredilerden payınızı bildiren bu yönteme de dayanacaktır. Tahakkuk yöntemini kullanarak kişisel vergilerinizi ibraz etmeniz durumunda, IRS işletme dışı gelirinizi bu şekilde bildirmeye devam etmenizi sağlar.