Ortalama Varlıklar Getirisi Nasıl Şekillenir?

Ortalama varlıkların geri dönüşü, bir işletmenin kaynaklarını elinden nasıl kullandığını gösterir. Bu oran, operasyonel verimliliğin en önemli ölçüsüdür ve işletmenin faaliyetlerini ne kadar genişletip genişletemeyeceğine karar verirken bakılacak ilk rakamdır. Bununla birlikte, tüm finansal oranlarda olduğu gibi, ROAA'nın sınırlamaları vardır ve doğru bağlamda değerlendirilmesi gerekir.

Tanım

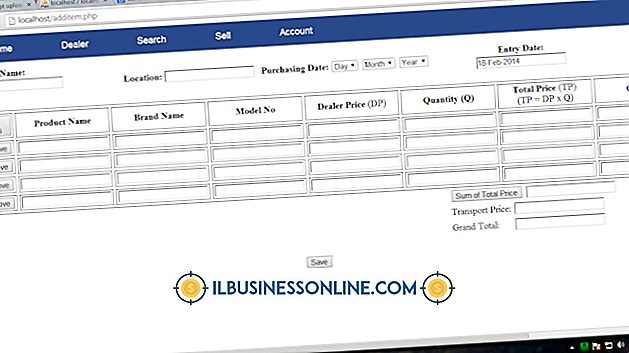

ROAA, vergi sonrası net gelirle, toplam ortalama varlıklara bölünerek eşittir. Formüldeki toplam ortalama varlıklar, dönem başlangıcındaki toplam varlıkları ve dönem sonunda toplam varlıkları ikiye böler. Formül üzerindeki hem gelir hem de varlık numarasının seçtiğiniz başlangıç ve bitiş tarihlerine bağlı olarak değişeceğini unutmayın. Bu nedenle bu oran, belirli bir tarihte şirketin anlık görüntüsünü almak yerine, zaman içindeki ilerlemesini gösterir. ROAA'yı yüzde olarak ifade etmek için oranı 100 ile çarpın.

ROAA - ROA

Bazı ders kitaplarında ve yayınlarda, ROAA'nın aksine ROA'yı veya varlıkların geri dönüşünü fark edebilirsiniz. ROA, hesaplanan dönem sonunda toplam varlıklara bölünen vergilerden sonraki net gelirle eşittir. Varlıklar dönem boyunca az değiştiyse, ortalama varlıklar ve başlangıçtaki varlıklar birbirine çok benzeyecek ve ROA ve ROAA olacaktır. Bununla birlikte, önemli bir değişiklik olmuşsa, ROAA daha iyi bir performans değerlendirme ölçütü sağlayacaktır. Varlık değerleri çeşitli faktörlerden dolayı değişebilir. Yatırımcılar ek para koyabilirler; şirket borç alabilir veya ödeyebilir; faaliyetlerden kaynaklanan kar veya zararlar varlık seviyelerini etkileyebilir.

Örnek

Bir işletmenin 1 Ocak'ta varlıklarında 8.000.000 ABD Doları olduğunu varsayalım. Bu, şirketin bilançosundaki tüm maddi ve maddi olmayan kıymetleri içerir; örneğin envanter, ekipman, arsa, bankadaki nakit para ve müşterilerden alacaklar. Bu rakam yıl sonunda 9.000.000 ABD Dolarına yükseldi ve vergi sonrası kar 750.000 ABD Doları olarak gerçekleşti. Ortalama varlıklar (8.000.000 ABD Doları + 9.000.000 ABD Doları) / 2 = 8.500.000 ABD Doları'dır. Bu nedenle ortalama aktiflerin geri dönüşü 750.000 ABD Doları / 8.500.000 ABD Doları = 0.088'dir. Yüzde olarak ifade edilen bu rakam 0, 088 * 100 =% 8, 8'dir

önem

Varlıklar, yönetimin karları takip ederken birlikte çalışabilecekleri tüm değerli eşyaları temsil eder. Borçlanma yoluyla genişleme göz önüne alındığında, ortalama aktiflerin getirisi - bu örnekte% 8, 8 - kredinin maliyeti ile karşılaştırılmalıdır. % 7 faizle 100.000 dolarlık bir kredi varsa, bir genişleme anlamlıdır. Kredi toplam varlıkları 100.000 $ artıracak ve potansiyel olarak 100.000 $ * 0.088 = 8.800 $ ek gelir elde edecek. Faiz gideri% 7 veya 7.000 Dolara eşittir, bunun sonucunda (8.800 - 7.000 Dolar) = 1.800 Dolar fazladan kar elde edilir. Faiz gideri kesin olsa da, piyasa koşullarına bağlı olarak gelirler değişebilir. Böylece net kar rakamı hataya açıktır.