CD'ler ve IRA Hesapları Nedir?

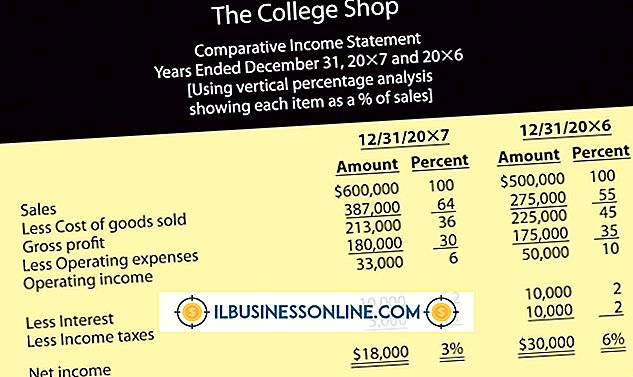

Mevduat Sertifikası (CD) ve Bireysel Emeklilik Düzenlemesi (IRA) iki farklı şeydir. Bir CD, en çok bankalar tarafından satılan finansal bir araçtır. Bir IRA, İç Gelir Servisi (IRS) tarafından yatırımcıların emeklilik tasarruflarını tamamlamaları için vergi ertelenmiş bir araç olarak tanınan bir hesap yapısıdır. Bir CD, bir IRA'nın sahip olabileceği uygun bir yatırım seçeneğidir.

CD Kuralları

Bir CD, yatırımcının parayı hesap dönemi boyunca paraya erişemeyeceğini taahhüt eden bir hesaba koyduğu bir hesaptır. Para vadeden önce çekilirse, yatırımcı "CD'yi kırmak" için bir ceza öder. Yatırımcıya genellikle CD'deki diğer banka hesaplarına kıyasla daha yüksek getiri oranı verilir, çünkü zaman dilimi için taahhütte bulunur. CD'ler bir aydan birkaç yıla kadar değişir.

IRA Kuralları

IRA, yatırımcıların para üzerinden vergi ertelenmiş bir büyüme sağlayarak emeklilikten tasarruf etmelerini sağlar. İki tip IRA geleneksel ve Roth IRA'dır. Geleneksel IRA, gelirlere eklenen 59 1/2 yaşından sonra alınan dağıtımlara katkıyı keser. Roth IRA kesinti yapmaz ancak 59 1/2 yaşından sonra dağıtımlar yapıldığı sürece vergiden muaf olur. Erken dağıtımlar yüzde 10 vergi cezasına neden olur. Geleneksel ve Roth, 2010 IRS düzenlemelerine dayanarak yıllık 5.000 dolar katkı sağlıyor.

CD IRA'nın Yararları

Bir CD'yi IRA'da yatırım seçeneği olarak kullanmak, yatırımcıların muhafazakar ve sigortalı bir büyüme yöntemine sahip olmasını sağlar. Federal Depo Sigorta Şirketi (FDIC), IRA hesaplarını üye banka başına faydalanıcı başına 250.000 ABD dolarına kadar sigortaladı. Bu, yatırımcının emekli varlığını koruyan federal hükümetin toplam değeri 250.000 dolar olan bir bankada istediği kadar IRA CD'sine sahip olabileceği anlamına geliyor.

CD IRA'nın Dezavantajları

Bir IRA'da büyümek isteyen yatırımcılar için CD, hisse senetlerinin veya tahvillerin uzun vadeli büyümesiyle rekabet edebilecek oranlar sunmayabilir. Yatırımcılar dalgalanmalarla rahat ediyor ve risk IRA CD'lerinde geri dönüş oranından memnun olmayabilir.