Bankalar için Tipik Net Kar Marjı

Bankaların tipik net kar marjlarını tartışmak zordur, çünkü “tipik” bir banka yoktur. Karşılaştırmaların anlamlı olması için, bankaların büyüklük, konum, büyüme, kârlılık ve diğer faktörler bazında benzer özenle seçilmiş meslektaşları ile birlikte gruplandırılması gerekir. Bankacılık sektörü yüksek düzeyde düzenlenmiştir; bu nedenle, web sitelerinde net kar marjlarını karşılaştırmayı kolaylaştıran araçlara sahip olan Federal Mevduat Sigorta Şirketi ve Federal Finansal Kurumlar İnceleme Konseyi tarafından tüm bankalarla ilgili bilgiler rapor edilmektedir.

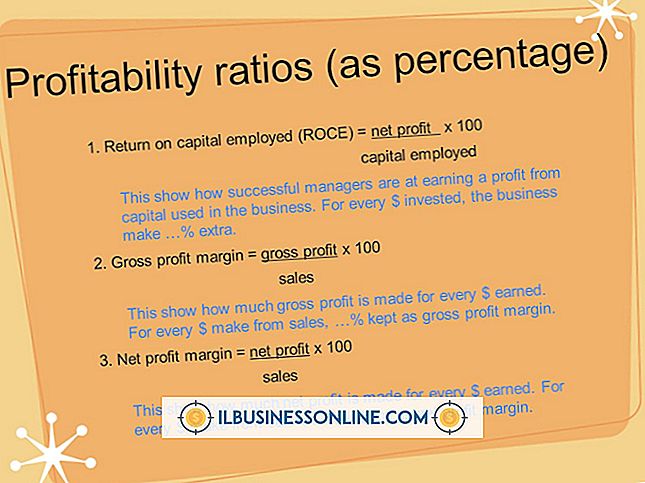

Net faiz marjı

Bankacılıkta net faiz marjı, faaliyet gösteren şirketler için brüt kar marjına benzer. Bir bankanın toplam faiz geliri eksi toplam faiz giderine eşittir. Bankalar, öncelikle kredi vermekten şirketlere, gayrimenkul geliştiricilere ve bireylere faiz geliri elde eder. Faiz gideri, bankanın bireylerin ve şirketlerin bankada tuttuğu çeşitli faiz getiren mevduat hesaplarına ödemesi gereken faiz tutarını temsil eder. FDIC’e göre, 2012 mali yılında ortalama NIM önceki yıla göre yüzde 3.60’tan azalarak yüzde 3.42’di.

Verimlilik oranı

Bankacılıkta verimlilik oranı, faaliyet gösteren şirketler tarafından bildirilen satışların yüzdesi olarak işletme giderlerine benzerdir. Bankalar, faiz dışı faaliyet giderlerinin toplam gelirin bir yüzdesi olarak eşit olması nedeniyle verimlilik oranlarının düşük olmasını istemektedir. FDIC’e göre, tüm FDIC sigortalı bankaların ortalama verimlilik oranı yüzde 61, 6’ydı. Toplam aktif tabanı 1 milyar doları aşan bankalar için ortalama verimlilik oranı yüzde 70, 3, toplam aktif tabanı 1 milyar doları aşan bankalar için ortalama verimlilik oranı yüzde 59, 4 olmuştur.

Net kar aralığı

2013 mali yılının ilk çeyreğinde, bankacılık sektörü, ATM ücretleri, hizmet ücretleri ve perakende dışı bankacılık bölümlerinden elde edilen gelir gibi faiz dışı gelirlerdeki artış nedeniyle toplam 40.3 milyar dolar tutarında rekor kar elde etti. Gerçek faiz geliri düşmüştür, ancak sektör gelecekteki kredi zararları için daha az karşılık ayırmıştır; bu, sektörün kredi portföyünün gücünün çeyrek boyunca arttığını hissettiğini ima etmektedir. Daha büyük mega-bankalar gibi “finansal süper marketler” olarak kabul edilmeyen toplum ve bölgesel bankalar için, yüzde 10 ila yüzde 15'e yaklaşan net kar marjlarını rapor etmek tipiktir. Güçlü performans tipik olarak yüzde 10'un üzerindeki özkaynak getiri ve yüzde 1'in üzerindeki varlıkların geri dönüşüyle sonuçlanır.

Kazanç Kalitesi

Kazanç kalitesi, bir bankanın sürekli olarak güçlü kazanç performansı üretme kabiliyetidir. Yukarıda da belirtildiği gibi, bankacılık sektörü rekor kar bildirdi, ancak gerçek faiz geliri düştü. Bu, kazanç kalitesinin yakından analiz edilmesi gerektiğini gösterir çünkü faiz geliri bankalar için ana gelir kaynağıdır. Alışılmadık derecede yüksek bir ROA genellikle bir bankanın daha yüksek riskli faaliyetlerde bulunduğunun bir işaretidir. Ayrıca, yüksek kaliteli kazançlar tipik olarak tekrar eder ve varlık kalitesiyle ilgilidir. Varlık kalitesi düşükse - FDIC web sitesi üzerinden kontrol edilebilir - ve kazançlar yüksekse, bu kırmızı bayrak olmalıdır.